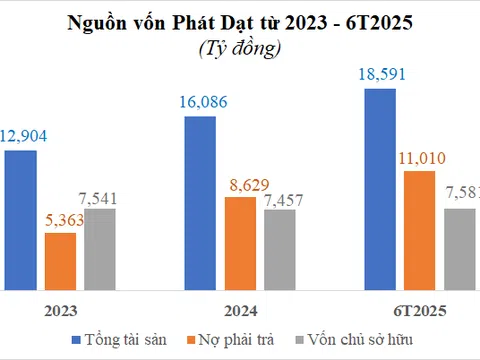

Số liệu trong hai tháng đầu năm của Hiệp hội Trái phiếu Việt Nam (VBMA) báo cáo, toàn thị trường chỉ có vỏn vẹn 8 đợt phát hành trái phiếu doanh nghiệp ra công chúng. Mảng trái phiếu doanh nghiệp riêng lẻ có 26 đợt phát hành. Tổng giá trị phát hành đạt 27.694 tỷ đồng. So với cùng kỳ, tổng giá trị phát hành trái phiếu ra công chúng tăng 31% và tổng giá trị phát hành trái phiếu riêng lẻ tăng đến 51%. Tuy nhiên, kênh huy động vốn này lại giảm mạnh so với mức 80 đợt phát hành và 65.757 tỷ đồng tổng giá trị của riêng tháng cuối năm ngoái.

Việc kênh trái phiếu của doanh nghiệp giảm mạnh cả về số lượng lẫn giá trị phát hành được nhiều chuyên gia lý giải do tác động của chính sách siết chặt hoạt động huy động vốn qua kênh này từ phía cơ quan quản lý. Từ tháng 11 năm ngoái, Ngân hàng Nhà nước đã ban hành thông tư quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán trái phiếu doanh nghiệp. Sang đầu năm nay, Bộ Tài chính cũng phát đi thông báo đẩy nhanh tiến độ bổ sung, sửa đổi nghị định về phát hành trái phiếu riêng lẻ.

Tuy nhiên, xu hướng nhóm doanh nghiệp bất động sản và xây dựng dẫn đầu lượng phát hành trái phiếu vẫn giữ nguyên. Nhóm bất động sản hiện dẫn đầu về giá trị phát hành với tổng khối lượng đạt 15.520 tỷ đồng, chiếm hơn 56% tổng thị trường trái phiếu doanh nghiệp hai tháng đầu năm. Kỳ hạn từ 1-3 năm chiếm phần lớn giá trị phát hành trong nhóm. Điều này cho thấy, bất động sản vẫn là nhóm doanh nghiệp “khát vốn” hàng. Điều này cũng dễ hiểu khi thị trường xuất hiện ngày càng nhiều dự án mới, cần bơm vốn phát triển.

Trong nhóm doanh nghiệp địa ốc, Công ty cổ phần Đầu tư và Phát triển Eagle Side có giá trị phát hành trái phiếu lớn nhất, đạt 3.930 tỷ đồng. Các lô trái phiếu của doanh nghiệp này có kỳ hạn một năm. Xếp thứ hai là Công ty cổ phần Phát triển Đất Việt với khối lượng phát hành đạt 1.600 tỷ đồng với kỳ hạn 3 năm.

Xếp thứ ba thị trường phát hành trái phiếu đầu năm, Công Ty TNHH Đầu tư và Phát triển Bất động sản Nice Star huy động 1.500 tỷ đồng. Doanh nghiệp này tiền thân là Nova Furniture, do Nova Group sở hữu 98% vốn.

Bồi đắp con số cho kênh vay nợ tài chính trở thành xu hướng trong những năm gần đây của các doanh nghiệp trong hệ sinh thái Nova Group. Riêng “át chủ bài” Novaland, trong năm 2021, ghi nhận nợ vay tài chính lên đến 60.519 tỷ đồng. Con số này tăng 24% so với đầu năm và hiện cao gấp 1,5 lần vốn chủ sở hữu. Doanh nghiệp này chủ yếu vay ngân hàng và phát hành trái phiếu.

Thị trường huy động tháng đầu năm cũng tiếp tục điểm danh nhiều doanh nghiệp quen tai trong ngành địa ốc. Tổng công ty Phát triển đô thị Kinh Bắc đã phát hành phát hành lô trái phiếu trị giá 1.000 tỷ đồng hồi giữa tháng 1/2022. Ngoài ra, doanh nghiệp này cũng thông qua phương án bán toàn bộ gần 6 triệu cổ phiếu quỹ để bổ sung nguồn vốn kinh doanh trong quý I/2022. Nếu thành công, Kinh Bắc có thể thu về tối thiểu gần 298 tỷ đồng.

Năm ngoái, Kinh Bắc nới rộng thêm gần 23% cho khoản vay nợ tài chính. Số dư vay nợ dâng lên 7.077 tỷ đồng. Doanh nghiệp này chủ yếu vay ngân hàng và huy động vốn từ kênh trái phiếu, trong đó kênh trái phiếu có số dư nợ lớn gấp 1,75 lần.

Cũng vào trung tuần tháng 1/2022, Công ty cổ phần Đầu tư và Phát triển bất động sản An Gia chào bán cho cổ đông hiện hữu 20,7 triệu cổ phiếu và phát hành 8,3 triệu cổ phiếu để trả cổ tức. Số tiền dự kiến thu được dự kiến gần 207 tỷ đồng. Trước đó, An Gia cũng lên kế hoạch huy động 300 tỷ đồng trái phiếu có kỳ hạn 12 tháng.

Dù là “tân binh” trên sàn chứng khoán, chủ đầu tư dự án The Standard (Bình Dương) vẫn rất tích cực huy động vốn trong thời gian qua. Tỷ lệ vay nợ trên vốn chủ hữu của doanh nghiệp này luôn ở mức cao. Năm 2020, vay nợ vượt 7% so với vốn nhưng đã giảm dần về mức hơn 92% trong năm 2021. Số dư vay nợ của An Gia trong năm ngoái ghi nhận khoảng 2.473 tỷ đồng.

Dẫu bị siết chặt từ nhiều phía, FiinGroup vẫn cho rằng, thị trường trái phiếu năm nay vẫn còn cơ hội sôi động. Tuy nhiên, mặt bằng lãi suất phát hành trái phiếu doanh nghiệp phải được đẩy lên mức cao hơn mới có thể phát hành suôn sẻ và thành công. Riêng nhóm ngành bất động sản, khảo sát các nhóm doanh nghiệp trên sàn của FiinGroup chỉ ra, gần như chi tiêu cho tài sản trong trong 2 năm của nhóm doanh nghiệp này thấp hơn bình quân 5 năm. Đây có thể trở thành hấp lực khiến hoạt động phát hành trái phiếu vẫn sẽ diễn ra sôi động và mạnh mẽ trong năm 2022.