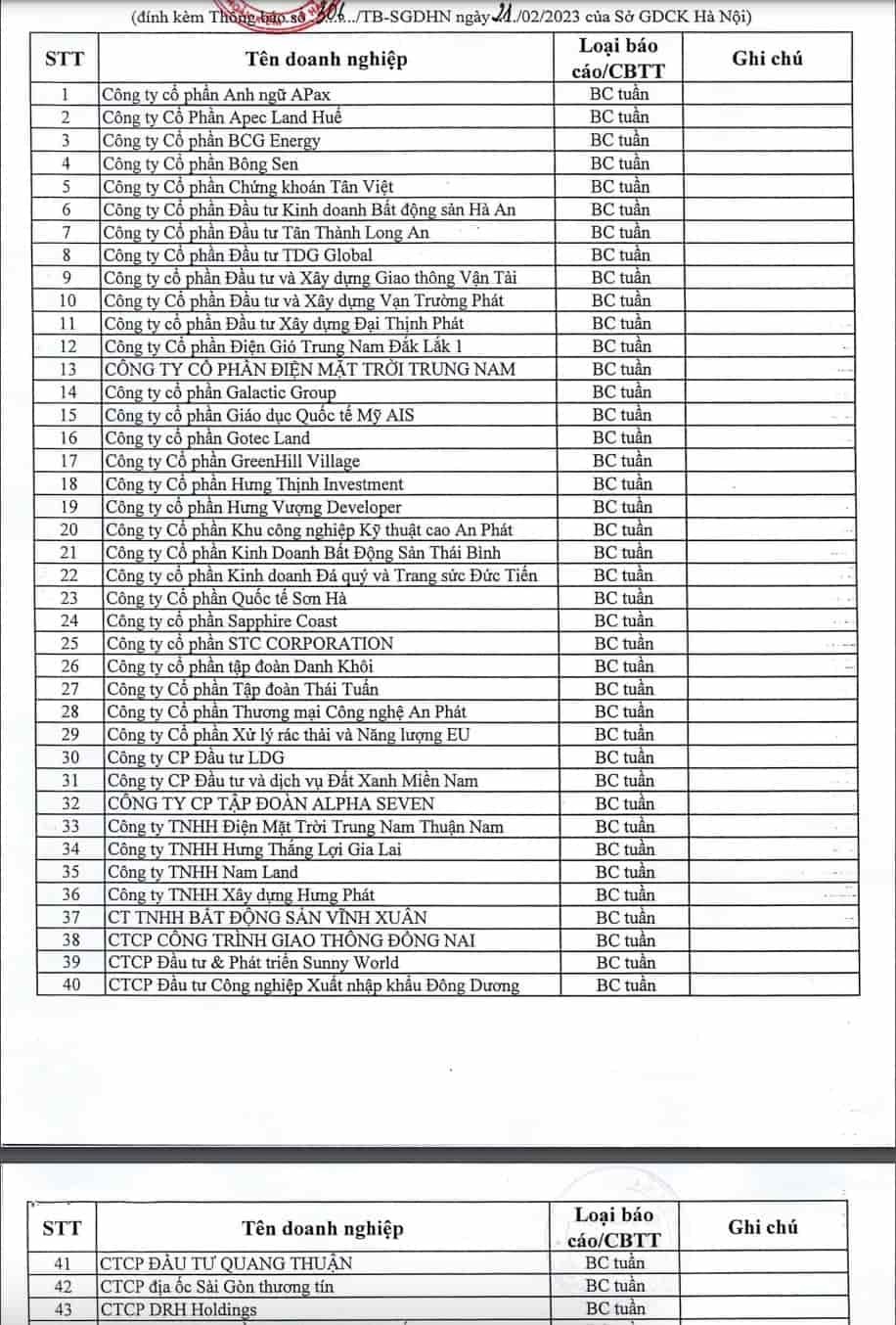

Theo công bố của HNX, đây là danh sách các tổ chức phát hành công bố thông tin bất thường và báo cáo theo yêu cầu từ ngày 16/9/2022 đến ngày 31/1/2023 có nội dung chậm thanh toán gốc, lãi.

Trong danh sách này có 34 doanh nghiệp bất động sản, xây dựng với các hệ sinh thái như nhóm Đất Xanh có CTCP Đầu tư Kinh doanh Bất động sản Hà An, CTCP Đầu tư và dịch vụ Đất Xanh Miền Nam. Nhóm doanh nghiệp đã niêm yết cũng có những cái tên được điểm danh như CTCP Đầu tư Hải Phát, CTCP Địa ốc Sài Gòn Thương Tín (TTC Land), CTCP Tập đoàn Danh Khôi.

Các doanh nghiệp còn lại bao gồm CTCP Gotec Land, CTCP Hưng Vượng Developer, CTCP Apec Land Huế, CTCP Bông Sen, CTCP Đầu tư Tân Thành Long An, CTCP Đầu tư và Xây dựng Giao thông Vận tải, CTCP Đầu tư và Xây dựng Vạn Trường Phát, CTCP Galactic Group, CTCP GreenHill Village, CTCP Khu công nghiệp Kỹ thuật cao An Phát, CTCP Sapphire Coast, CTCP STC Corporation, Công ty TNHH Nam Land, Công ty TNHH Bất động sản Vĩnh Xuân, CTCP Công trình Giao thông Đồng Nai, CTCP Đầu tư Quang Thuận, CTCP Du lịch và Đầu tư Xây dựng châu Á, CTCP Lâu Đài Trắng, CTCP Kinh doanh Bất động sản VHC.

Theo số liệu từ Bộ Xây dựng, tính đến hết năm 2022, tổng nợ vay bất động sản hơn 1,2 triệu tỷ đồng, trong đó nợ vay ngân hàng của các doanh nghiệp bất động sản khoảng 800.000 tỷ đồng, nợ trái phiếu khoảng 419.000 tỷ đồng.

Theo Công ty Chứng khoán VNDirect ước tính giá trị đáo hạn trái phiếu doanh nghiệp năm nay gần 273.000 tỷ đồng, tập trung nhiều vào quý II và III.

Tuy nhiên, thời gian qua, hàng loạt khó khăn xuất hiện trên thị trường trái phiếu doanh nghiệp (TPDN) như: Khối lượng phát hành mới sụt giảm; khối lượng mua lại trước hạn tăng; có hiện tượng nhà đầu tư bán lại trái phiếu, khối lượng trái phiếu đến hạn trong thời gian ngắn và dự báo dẫn tới áp lực bán lại tới đây rất lớn.

Trong bối cảnh doanh nghiệp khó khăn về dòng tiền để cân đối nguồn lực thanh toán các nghĩa vụ nợ đến hạn, cũng như khó huy động vốn cho hoạt động sản xuất, kinh doanh... áp lực đang đè nặng lên bài toán nguồn vốn và thanh khoản của các doanh nghiệp có cơ cấu nguồn vốn gắn với thị trường nợ, đặc biệt là nhóm doanh nghiệp địa ốc.

Mới đây, Dự thảo Nghị định sửa đổi Nghị định 65 với nhiều quy định mới đã được Bộ Tài chính chia sẻ thông tin, mang đến kỳ vọng cụ thể hơn về việc sẽ hỗ trợ thị trường TPDN.

Theo đó, cơ quan soạn thảo đề xuất một số điểm mới trong dự thảo như: Giãn thời gian thực hiện thêm một năm đối với quy định về xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp. Dự thảo cũng đề xuất cho phép doanh nghiệp được kéo dài kỳ hạn trái phiếu đã phát hành thêm tối đa 2 năm. Với đề xuất này, doanh nghiệp đã phát hành trái phiếu trước đây còn dư nợ sẽ được gia hạn thời hạn trả nợ sang 2025 - 2026, cũng như có khả năng huy động vốn để phục vụ sản xuất kinh doanh và cơ cấu lại nợ.

Ông Nguyễn Thế Minh, Giám đốc Phân tích Công ty Cổ phần Chứng khoán Yuanta Việt Nam nhìn nhận, nội dung của dự thảo sửa đổi Nghị định số 65 trước mắt sẽ tạo điều kiện cho các doanh nghiệp gặp áp lực trái phiếu đến hạn trả nợ, đặc biệt là nhóm bất động sản. Đây là lối mở cho các doanh nghiệp nhóm này khi có thể ưu tiên xử lý các nghĩa vụ trả nợ đáo hạn hoặc gia hạn nợ.