Quản lý tài chính cá nhân là gì?

Ở cấp độ cơ bản nhất, quản lý tài chính cá nhân chỉ đơn giản là hiểu được tình hình tài chính của bạn để bạn có thể tận dụng tối đa tài sản của mình trong cuộc sống hàng ngày và lập kế hoạch cho tương lai.

Nói thẳng ra, quản lý tài chính cá nhân là xem mức tiêu dùng và tiết kiệm của bạn có phù hợp với tình hình tài chính hiện tại hay không. Biết cách quản lý tài chính cá nhân giúp bạn biết cách sử dụng đồng tiền sao cho hiệu quả nhất. Nó giúp bạn sống thoải mái đồng thời tránh được những rủi ro không đáng có trong cuộc sống hàng ngày.

Tác giả Robert Kiyosaki từng nhận định: “Không quan trọng là bạn kiếm được bao nhiêu tiền mà quan trọng là bạn giữ được bao nhiêu tiền, làm thế nào để tiền phục vụ bạn và để tiền có thể sinh thêm tiền”.

Quản lý tài chính cá nhân có lợi ích gì?

Quản lý tài chính cá nhân là một kỹ năng sống cực kỳ quan trọng. Nhiều chuyên gia, tổ chức quốc tế thậm chí còn khuyến nghị nên dạy kỹ năng này ngay khi còn ngồi trên ghế nhà trường bởi nhiều lợi ích của nó như:

- Đảm bảo về tài chính sẽ giúp tinh thần của bạn sẽ được nâng lên và năng suất của bạn sẽ được nâng cao.

- Nguồn vốn dư dả sẽ mang đến nhiều cơ hội phát triển bản thân và tài chính: học lên cao, học ngôn ngữ mới, đầu tư sinh lời…

- Bạn có thể dễ dàng chủ động về tài chính khi đối mặt với các vấn đề hoặc bất ngờ trong cuộc sống (hỏng xe, tai nạn, bệnh tật,...)

- Giúp lập một kế hoạch đầu tư để vốn của bạn tăng lên theo thời gian.

- Đặt nền tảng tài chính vững chắc cho một cuộc sống hưu trí thoải mái và an nhàn trong những năm cuối đời.

- Quản lý chi phí và lập kế hoạch trước giúp bạn tận dụng tối đa thu nhập của mình.

10 nguyên tắc quản lý tài chính cá nhân hiệu quả

Nguyên tắc 1: Xác định ngân sách của bạn

Khi nói đến việc quản lý tài chính cá nhân, điều đầu tiên bạn cần làm là liệt kê tất cả các nguồn thu nhập định kỳ của mình. Từ đó tính toán và phân bổ chi phí hợp lý nhất. Hiểu rõ tình hình tài chính của bạn là điều quan trọng và có thể giúp bạn lập kế hoạch tài chính tốt nhất dựa trên tình hình tài chính của chính bạn.

Nguyên tắc 2: Xây dựng quỹ khẩn cấp

Một quỹ khẩn cấp tương đương với 3 tháng lương hiện tại của bạn trở lên. Hoặc có thể để ra 3 đến 6 tháng lương tùy theo mức thu nhập. Thu nhập hàng tháng hiện tại là 7 đến 8 triệu thì bạn nên có khoảng 21 triệu đến 24 triệu trở lên làm quỹ khẩn cấp. Số tiền trong quỹ khẩn cấp này không được sử dụng cho những trường hợp không cần thiết, chỉ dùng cho những trường hợp bất khả kháng.

Nguyên tắc 3: Sử dụng thẻ tín dụng thông minh

Thẻ tín dụng với hạn mức thanh toán và khuyến mãi hấp dẫn có thể khiến bạn dễ dàng chi tiêu quá tay. Điều này sẽ ảnh hưởng đến tài chính cá nhân với các khoản bội chi sẽ cần phải chi trả. Với sự tiện lợi của mình, thẻ tín dụng ngày càng được nhiều người lựa chọn để tiêu dùng hàng ngày. Tuy nhiên, nó lại có khả năng kích thích mua sắm, đồng thời đánh lừa người dùng với đặc điểm tiêu dùng trước thanh toán sau, dẫn đến tiêu dùng mất kiểm soát, chi quá giới hạn...

Sử dụng thẻ tín dụng không phải là xấu mà nó còn là công cụ giúp bạn tối ưu hóa tài chính cá nhân một cách thông minh. Tuy nhiên, cách bạn sử dụng thẻ tín dụng sẽ quyết định tài chính của bạn sẽ đi về đâu. Vì vậy, hãy biết cách sử dụng thẻ tín dụng một cách khôn ngoan!

Nguyên tắc 4: Đầu tư để kiếm lợi nhuận từ tiền nhàn rỗi

Tiền nhàn rỗi cũng có thể được sử dụng để đầu tư sinh lời. Tuy nhiên, tìm hiểu và lựa chọn kênh đầu tư phù hợp là điều nên làm. Nếu chưa có nhiều kiến thức đầu tư, bạn nên chọn những giải pháp an toàn như gửi tiết kiệm, tham gia các quỹ đầu tư tích lũy…

Nguyên tắc 5: Quản lý tài chính cá nhân bằng quy tắc 6 lọ

Quy tắc sáu lọ trong tài chính cá nhân giúp bạn kiểm soát dòng tiền một cách linh hoạt và liên tục.

Lọ 1 - Chi tiêu thiết yếu ( chiếm 55% thu nhập): Lọ 1 phục vụ chi tiêu cho các nhu yếu phẩm hàng ngày như thực phẩm, xăng dầu, điện thoại, học phí,... Vì vậy, lọ chi tiêu thiết yếu chiếm tỷ trọng cao nhất. Vai trò của lọ đầu tiên là để biết giới hạn tiêu thụ của bạn và thay đổi lối sống của bạn cho phù hợp.

Lọ 2 – Tiết kiệm dài hạn (chiếm 10% thu nhập): Khoản tiền tiết kiệm cho tương lai. Số tiền này được sử dụng cho các mục tiêu dài hạn, chẳng hạn như mua xe hơi, mua nhà,...

Lọ 3 – Quỹ giáo dục (chiếm 10% thu nhập): Quỹ dành cho con cái của bạn hoặc dành cho quỹ giáo dục của riêng bạn. Điều mà các quỹ giáo dục làm là buộc bạn phải tiếp tục đầu tư vào bản thân, bởi vì bạn càng đầu tư nhiều vào kiến thức, bạn càng kiếm được nhiều tiền và bạn không bao giờ mất tiền.

Lọ 4 – Hưởng thụ (chiếm 10% thu nhập): Đây là tiền để lo cho bản thân sau những ngày học tập và làm việc vất vả. Bạn có thể sử dụng nó theo cách bạn muốn với mục đích làm cho bạn thoải mái

Lọ 5 - Quỹ đầu tư tài chính (chiếm 10% thu nhập): Quỹ đầu tư tài chính là số tiền tham gia vào các hoạt động như đầu tư chứng khoán, mua cổ phiếu, hợp tác với bạn bè, thành lập công ty,… Mặc dù quỹ đầu tư tài chính chỉ chiếm 10% thu nhập nhưng biết cách đầu tư đúng sẽ mang lại từ 10% đến 15% lợi nhuận.

Lọ 6 – Quỹ từ thiện (chiếm 5% thu nhập): Sử dụng quỹ để giúp đỡ người khác và đóng góp cho xã hội. Quỹ từ thiện có thể giảm xuống 3% nếu bạn có nhiều chi phí phải trả.

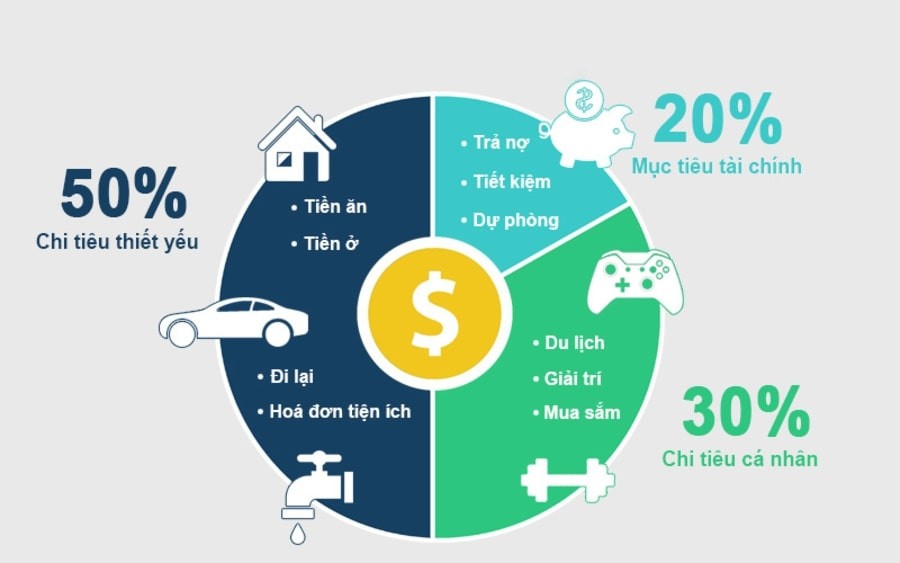

Nguyên tắc 6: Quản lý tài chính cá nhân theo phương pháp 50/30/20

50% Chi phí thiết yếu và bắt buộc: bao gồm các chi phí cơ bản cần chi trả thường xuyên như tiền thuê nhà, học phí, điện, nước, gas, ăn uống,...Với mức phí cố định này, bạn có thể xác định số tiền dựa trên hóa đơn, lịch sử chi tiêu từ các tháng trước.

30% Chi phí linh hoạt: Bao gồm mua sắm, vui chơi giải trí, các chi phí phát sinh khác,… Nếu có thể, hãy cân nhắc và hạn chế phần chi phí này (tăng khoản dự phòng). Vì đây không phải là khoản tiêu dùng cần thiết nên đôi khi bạn chỉ mua sắm theo cảm tính chứ không thực sự cần thiết.

20% Tích lũy: Thiết lập khoản tiền tích lũy có thể giúp bạn tránh được rủi ro tài chính trong tương lai. Để tìm ra con số hợp lý, bạn có thể thử nghiệm bằng cách dành ra khoảng 10% đến 15% thu nhập trong 2 đến 3 tháng. Và có thể điều chỉnh dần theo khả năng kinh tế của bạn. Mục tiêu tổng thể là giảm chi phí ở nhóm linh hoạt và tăng tiền tích lũy.

Nguyên tắc 7: Thoát khỏi vòng nợ xấu

Trả hết các khoản nợ là một nguyên tắc quản lý tài chính mà mọi người nên tuân theo để sống một cuộc sống tự do tài chính. Nợ khiến bạn phải chịu áp lực do phải trả nợ nên để được tự do, người ta phải thoát khỏi nợ nần.

Đối với những người cho rằng nợ nần là chuyện bình thường, họ sẵn sàng chấp nhận rủi ro lớn mà không cần suy nghĩ hay tính toán. Bất kỳ ai trong chúng ta, đặc biệt là những người kinh doanh chắc chắn sẽ có lúc nợ tiền, nợ khách hàng, nợ người thân… nhưng khác nhau ở cách suy nghĩ, tâm lý và cách nhìn nhận về nợ nần. Nếu bạn không sợ nợ, sẽ khó tập trung để trả nó.

Nguyên tắc 8: Lập và theo dõi kế hoạch tài chính cá nhân rõ ràng

Luôn có kế hoạch tài chính rõ ràng, vì có kế hoạch sẽ giúp giám sát ngân sách nhằm kiểm soát dòng tiền của bạn một cách chặt chẽ. Những người khá giả về tài chính sẽ đạt được tự do tài chính bằng cách dành thời gian để theo dõi cách họ tiêu tiền và đưa ra các kế hoạch chi tiêu tiết kiệm.

Dành một vài tháng để theo dõi tất cả chi tiêu của bạn và xem tiền của bạn đi đâu. Lập một file excel để ghi lại các khoản thanh toán bằng tiền mặt. Xem sao kê thẻ tín dụng, sao kê ngân hàng. Liệt kê tất cả các mục tiêu của bạn, chẳng hạn như số tiền tiết kiệm và đầu tư mỗi tháng, đồng thời ưu tiên tất cả các khoản chi cần thiết.

Lập kế hoạch dự thảo ngân sách tài chính cụ thể cho các danh mục như nhà ở, thực phẩm, tiện ích và tiền tiết kiệm trước các khoản chi tiêu tùy ý hoặc đi du lịch. Luôn kiểm soát chi tiêu cá nhân để không chi tiêu quá mức. Cần xác định rõ các khoản phải chi trả có thể không cần thiết và bỏ qua. Chỉ chi tiêu trong giới hạn của bạn.

Nguyên tắc 9: Lập kế hoạch độc lập tài chính

Luôn lập mục tiêu tài chính để quản lý dòng tiền cá nhân hiệu quả. Các mục tiêu có thể là dài hạn, trung hạn hoặc ngắn hạn, nhưng chúng cần rõ ràng để có lộ trình tiết kiệm đúng đắn. Lập kế hoạch để độc lập tài chính hay tự do tài chính là mục tiêu và đích đến của giới trẻ ngày nay. Khả năng độc lập về tài chính của con người ngày càng sớm, điều đó cho thấy con người chúng ta ngày càng quan tâm nhiều hơn đến vấn đề tài chính cá nhân.

Với các ứng dụng thông minh được thiết kế để đặt mục tiêu tài chính cá nhân và tự do tài chính, chẳng hạn như ứng dụng TOPI bạn sẽ có thể tự lập kế hoạch cho mình. Nếu không, bạn có thể sử dụng bất kỳ phương pháp truyền thống nào mà bạn thấy phù hợp, chẳng hạn như lập kế hoạch thông qua sổ ghi chép, bảng tính,..

Ví dụ: Bạn dự định tiết kiệm tiền để đi du lịch Hàn trong 1 năm tới. Số tiền ước tính là 30 triệu đồng. Vì vậy, lộ trình cần tiết kiệm ít nhất là 2 triệu mỗi tháng để đạt được mục tiêu.

Nguyên tắc 10: Tạo nhiều nguồn thu nhập thu động

Một nguồn thu nhập có thể giúp bạn trụ được, nhưng để đạt được tự do tài chính, bạn nên có nguồn thu nhập thứ hai hoặc thứ ba và nhiều người nghĩ rằng chỉ cần có một công việc ổn định là họ có thể yên tâm. Tuy nhiên, những điều bất ngờ sẽ luôn xảy ra trong cuộc sống. Do đó, chỉ dựa vào một nguồn thu nhập sẽ mang rất nhiều rủi ro.

Cố gắng kiếm thêm thu nhập từ nhiều nguồn nhưng nếu làm việc nhiều, bạn cần biết cách sắp xếp và cân đối thời gian của mình. Hiện nay có nhiều phương pháp để kiếm lợi nhuận nhanh chóng và cách nhanh nhất là học cách đầu tư để tăng thu nhập.