Theo AFP, tập đoàn bất động sản lớn thứ hai Trung Quốc Evergrande đã chính thức vỡ nợ ngày 9/12 sau khi hãng đánh giá tín nhiệm Fitch Ratings (Mỹ) hạ xếp hạng của tập đoàn này xuống thành “vỡ nợ giới hạn” (Restricted Default).

Động thái này được thực hiện sau khi Evergrande không thể thanh toán 1,2 tỉ USD lãi trái phiếu đáo hạn ngày 6/11 và ân hạn đến 6/12. Đây là lần đầu tiên Evergrande vỡ nợ trái phiếu phát hành bằng đồng USD.

Trước đó, những lo ngại về việc “ông lớn” bất động sản Trung Quốc vỡ nợ đã trở thành chủ đề bàn tán suốt thời gian dài. Cổ phiếu của doanh nghiệp chứng kiến sự sụt giảm trầm trọng, từ 14,14 đô la Hong Kong xuống còn 2,06 đô la Hong Kong. Mặc dù giá cổ phiếu của Evergrande đã có sự phục hồi nhẹ từ khi chạm đáy, nhưng các nhà đầu tư vẫn chịu mức lỗ ước tính 70%.

Vậy đâu là bài học cụ thể từ trường hợp Evergrande này mà các nhà đầu tư cần tránh để hạn chế các rủi ro trong quá trình đầu tư cổ phiếu, trái phiếu bất động sản?

Từ phát triển thần tốc

Đầu tiên, hãy cùng nhìn lại quá trình phát triển trong hơn hai thập kỷ và các cột mốc đáng chú ý của Evergrande:

1996: Evergrande được thành lập. Chiến lược của công ty nhấn mạnh vào các sản phẩm có giá trị nhỏ, chi phí thấp cho nhà đầu tư. Jinbi Garden – dự án bất động sản đầu tiên của doanh nghiệp đã “cháy hàng” chỉ trong hai tiếng đồng hồ.

1999: chỉ trong ba năm, Evergrande phát triển thần tốc, vượt hơn 2.000 đối thủ để vào top 10 doanh nghiệp địa ốc hàng đầu Quảng Châu.

2006-2008: giai đoạn Evergrand ‘mở rộng bờ cõi’, phát triển dự án ở hơn 20 tỉnh thành ngoài Quảng Châu và tiến vào top 20 “ông lớn” bất động sản toàn quốc.

2013: Evergrande cán mốc doanh thu 100 tỷ nhân dân tệ. Để phát triển rộng hơn, doanh nghiệp mở rộng kinh doanh sang các lĩnh vực như tài chính, du lịch và sức khỏe.

2019-2021: Evergrande được sàn chứng khoán Hong Kong ghi nhận là doanh nghiệp bất động sản có giá trị cao nhất Trung Quốc, vào danh sách 500 doanh nghiệp có doanh thu dẫn đầu Trung Quốc - Fortune China 500.

…đến đại gia ‘ngập nợ’

Để hiểu rõ hơn, chúng ta cần đi sâu vào kết quả thu nhập tài chính của Evergrande.

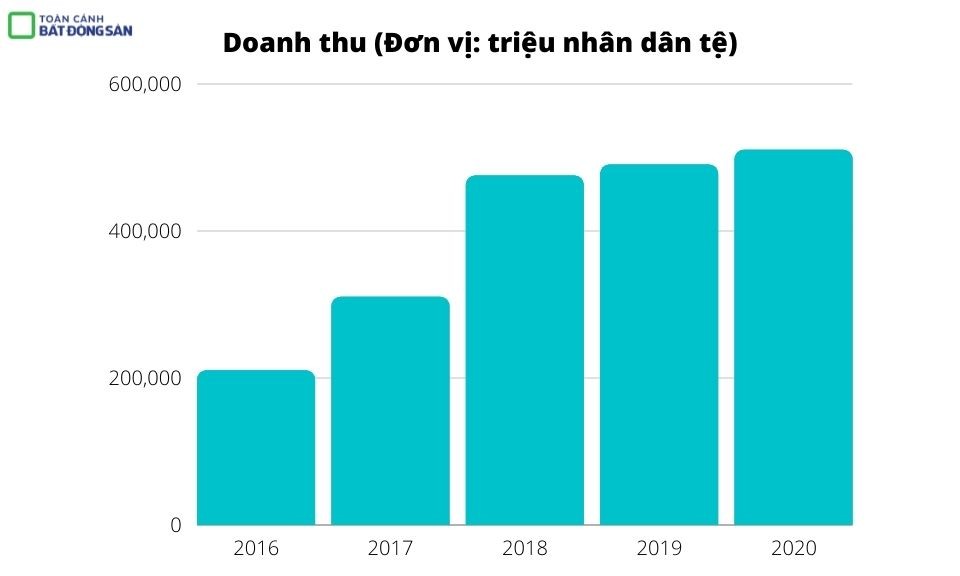

Một trong những điều đầu cần kiểm tra là doanh thu của công ty. Doanh thu là tổng thu nhập được tạo ra từ hoạt động chính của công ty, thông qua việc bán hàng hóa, dịch vụ, hoạt động tài chính và các hoạt động khác của doanh nghiệp. Doanh thu là điểm cần ưu tiên quan sát, bởi nó thể hiện tình hình tài chính của doanh nghiệp tại một thời điểm nhất định.

Nhìn vào doanh thu của Evergrande trong 5 năm qua, chúng ta có thể thấy chiều tăng trưởng khá tích cực, dù trong 20198-2020 chỉ tăng trưởng nhẹ. Với doanh thu tăng trưởng tốt, thông thường lợi nhuận ròng của doanh nghiệp sẽ rất cao.

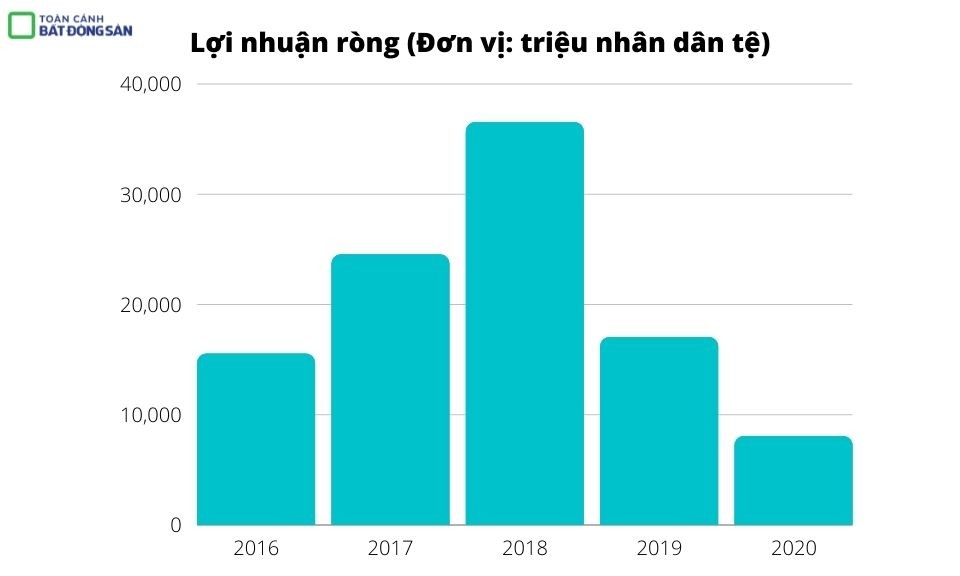

Tuy vậy, từ biểu đồ, chúng ta có thể thấy rằng lợi nhuận ròng ban đầu tăng trưởng nhưng đã có xu hướng giảm trong 2 năm gần đây. Sự khác biệt rõ ràng giữa doanh thu và thu nhập ròng là rất dễ để nhận ra những rủi ro về tài chính của Evergrande. Hơn nữa, thu nhập ròng có thể bị thao túng và gian lận kế toán, do đó, chúng ta cũng cần xem xét thêm dòng tiền ròng của họ.

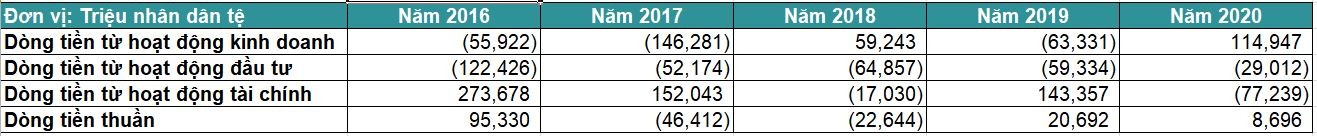

Dòng tiền từ hoạt động kinh doanh là một chỉ số quan trọng để xác định mức độ thành công của một công ty đối với các hoạt động kinh doanh cốt lõi. Từ hình 4, chúng ta có thể thấy rằng dòng tiền của Evergrande từ hoạt động kinh doanh của họ đã đỏ trong 3 (trong số 5) năm. Đây là một dấu hiệu cho thấy thu nhập từ các hoạt động kinh doanh chính của họ không tạo ra đủ dòng tiền để duy trì hoạt động của họ.

Chuyển sang dòng tiền từ các hoạt động đầu tư, chúng được tạo ra hoặc chi vào các tài sản không dài hạn nhằm tạo ra lợi nhuận trong tương lai. Việc lĩnh vực bất động sản bị âm dòng tiền từ các hoạt động đầu tư do các khoản chi chung như mua đất là khá phổ biến.

Để có dòng tiền cho hoạt động điều hành và hoạt động đầu tư, Evergrande đã tận dụng các hoạt động huy động tài chính. Điều này bao gồm nguồn tiền mặt từ các nhà đầu tư hoặc ngân hàng, cũng như việc sử dụng tiền từ các trái chủ và cổ đông.

Evergrande đã cố gắng vay từ các ngân hàng, phát hành trái phiếu và bán các sản phẩm quản lý tài sản thông qua Tập đoàn China Evergrande. Thống kê của Reuter cho thấy có hơn 80.000 người bao gồm nhân viên, gia đình và bạn bè của họ cũng như chủ sở hữu các bất động sản Evergrande, đã bị thu hút bởi lời hứa về lợi nhuận đều đặn đến 12%. Kết quả là họ đã mua các sản phẩm quản lý tài sản, giúp Evergrande thu về hơn 100 tỷ nhân dân tệ trong 5 năm năm qua. Sản phẩm có lợi suất cao như vậy được xem là “món hời” đối với các nhà đầu tư, tuy nhiên lại tạo ra sự phát triển kém bền vững đối với Evergrande.

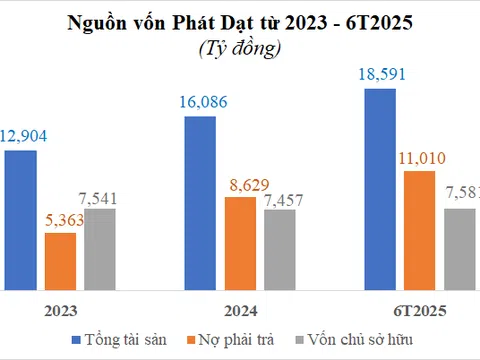

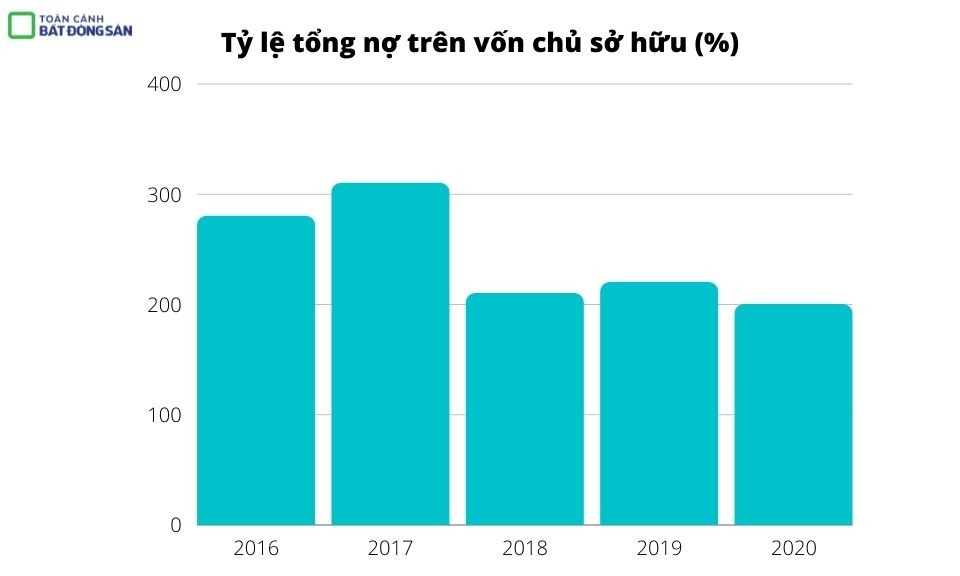

Bằng chứng là tỷ lệ tổng nợ trên vốn chủ sở hữu liên tục ở mức trên 100% trong vài năm qua. Điều này vô hình chung đã vượt qua một trong ba lằn ranh đỏ - tiêu chí về tài chính đối với các nhà phát triển bất động sản do Chính phủ Trung Quốc đưa ra vào tháng 8/2020:

1. Tỷ lệ nợ phải trả trên tài sản (không bao gồm các khoản trả trước) dưới 70%

2. Tỷ lệ thanh toán ròng dưới 100%

3. Tỷ lệ tiền mặt trên nợ ngắn hạn lớn hơn 1

Nếu các nhà phát triển không đáp ứng được một, hai hoặc cả ba lằn ranh đỏ, các cơ quan quản lý sẽ đưa ra các giới hạn về tỷ lệ khả năng trả nợ. Evergrande không phải là nhà phát triển bất động sản duy nhất sử dụng nợ để phát triển kinh doanh. Điều này đã dẫn đến bong bóng giá nhà đất ở Trung Quốc, trong khi Trung Quốc đã nhấn mạnh rằng tăng trưởng bền vững là một trong những lĩnh vực chính cần tập trung trong kế hoạch 5 năm lần thứ 14 của họ.

Học được gì từ Evergrande

Evergrande là điển hình cho các công ty phụ thuộc nhiều vào nợ để tăng trưởng. Và khi gánh trên lưng một khoản nợ khủng, tình hình kinh doanh của họ sẽ bị ảnh hưởng tiêu cực khi lãi suất bắt đầu tăng. Họ sẽ phải gánh chi phí lãi vay cao hơn, điều này sẽ ảnh hưởng đến khả năng sinh lời hoặc chi trả cổ tức của họ. Doanh nghiệp cũng có thể buộc phải tăng vốn chủ sở hữu để giảm nợ. Điều này sẽ dẫn đến pha loãng cổ đông hiện hữu. Khả năng chi trả cho các trái chủ cũng sẽ ảnh hưởng khi dòng tiền kinh doanh của doanh nghiệp bị ảnh hưởng:

Một số bài học cụ thể mà các nhà đầu tư cổ phiếu hoặc trái phiếu bất động sản có thể học được:

• Nhìn xa hơn doanh thu và thu nhập ròng, phân tích sâu hơn về báo cáo tài chính để nhận diện liệu doanh nghiệp có đang phụ thuộc nhiều vào nợ để tăng trưởng hay không?

• Quan sát xu hướng của lưu chuyển tiền tệ từ hoạt động kinh doanh của họ. Liệu các hoạt động kinh doanh chính có đủ sức tạo ra dòng tiền dương hay không, hay phải tận dụng các nguồn tiền từ hoạt động tài chính, huy động vốn…

• Quan sát dòng tiền ròng của họ

• Quan sát xu hướng tỷ lệ nợ của họ

Do đó, điều quan trọng là chúng ta phải đi sâu hơn vào kết quả tài chính của một công ty, thay vì chỉ tìm hiểu về doanh thu và thu nhập ròng. Điều này sẽ vẽ nên một bức tranh rõ ràng hơn cho hành trình đầu tư cũng như hạn chế các rủi ro.