Nợ xấu là gì?

Nợ xấu còn được hiểu là nợ khó đòi hoặc được xác định không thể thu hồi được từ người đi vay. Tại Việt Nam, những khoản nợ quá hạn trên 90 ngày sẽ được ngân hàng hoặc các tổ chức tín dụng xếp loại vào nhóm khách hàng nợ xấu.

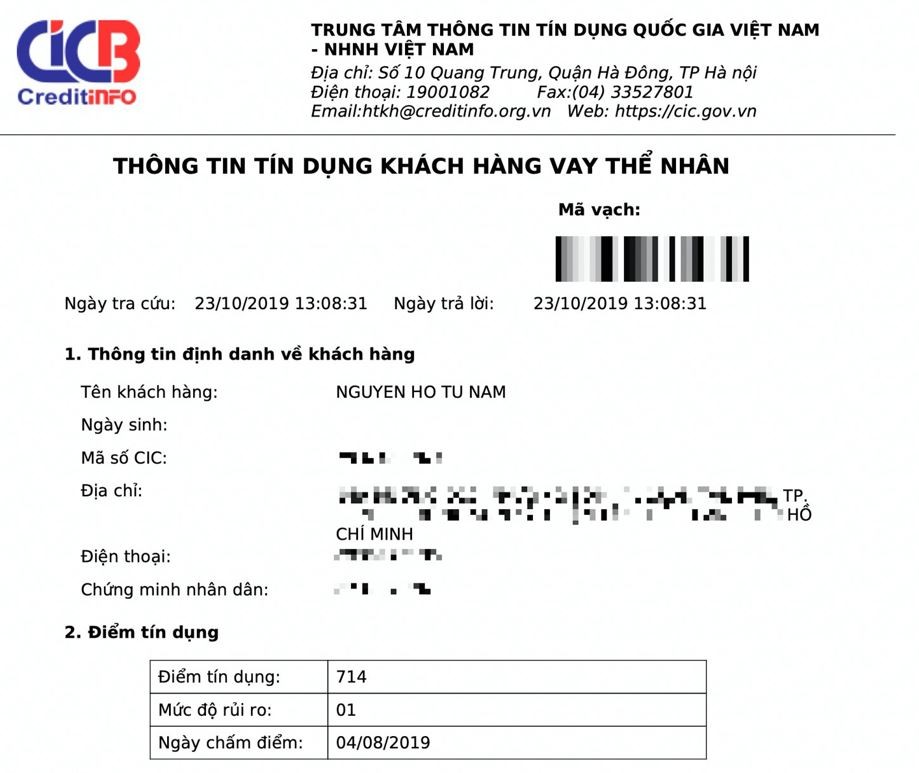

Trước khi vay, chúng ta cần biết một điều rằng tất cả các thông tin về khoản vay như tên, giá trị, quá trình thanh toán,… ở toàn bộ hệ thống ngân hàng và tổ chức tín dụng đều được công khai trên hệ thống CIC. Mặt khác, hệ thống CIC cũng là kho thông tin điện tử quốc gia để ngân hàng kiểm tra và quyết định cho một khách hàng vay vốn. Thông tin các khoản vay của khách hàng sẽ được CIC đánh giá theo 5 nhóm chính:

Nhóm 1: Nợ đủ tiêu chuẩn

- Thanh toán nợ gốc và lãi đúng hạn.

- Nếu quá hạn thì thời gian trễ phải dưới 10 ngày

Nhóm 2: Nợ cần chú ý

- Nợ quá hạn từ 10 ngày đến 90 ngày

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu

Nhóm 3: Nợ dưới tiêu chuẩn

- Khoản thanh toán quá hạn từ 91 ngày đến 180 ngày

- Các khoản nợ đã được cơ cấu lại thời hạn trả nợ lần đầu nhưng lại quá hạn thanh toán dưới 30 ngày (tính theo thời hạn được cơ cấu lần 1)

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ hai

- Khách hàng được xếp vào nhóm này sẽ được miễn hoặc giảm lãi suất do không đủ khả năng thanh toán theo hợp đồng tín dụng

Nhóm 4: Nợ nghi ngờ

- Nợ quá hạn từ 181 ngày đến 360 ngày

- Các khoản nợ đã được cơ cấu lại thời hạn trả nợ lần đầu nhưng lại quá hạn thanh toán từ 30 ngày đến dưới 90 ngày (tính theo thời hạn được cơ cấu lần 1)

- Nợ cơ cấu lại thời hạn trả nợ lần thứ hai, quá hạn dưới 30 ngày (tính theo thời hạn được cơ cấu lần 2)

Nhóm 5: Nợ có khả năng mất vốn

- Nợ quá hạn trên 360 ngày

- Nợ cơ cấu lại thời hạn trả nợ lần đầu, quá hạn từ 90 ngày trở lên (tính theo thời hạn được cơ cấu lần 1)

- Nợ cơ cấu lại thời hạn trả nợ lần thứ hai, quá hạn từ 30 ngày trở lên (tính theo thời hạn được cơ cấu lần 2)

- Nợ cơ cấu lại thời hạn trả nợ từ lần thứ ba, kể cả chưa bị quá hạn hoặc đã quá hạn

Tất nhiên các cá nhân hoặc doanh nghiệp nếu đã bị xếp vào danh sách nhóm nợ dưới tiêu chuẩn 3, 4, 5 trên CIC sẽ gặp nhiều khó khăn nếu muốn vay vốn ở các ngân hàng và tổ chức tín dụng vào lần sau. Ngay cả khi người đi vay hoàn tất thanh toán cả gốc lẫn lãi thì những dữ liệu về nợ xấu vẫn sẽ được lưu trên 2 trung tâm tín dụng là CIC và PCB trong thời hạn 1 – 5 năm.

Cách kiểm tra nhóm nợ trên CIC

Có 2 cách để kiểm tra thông tin tín dụng trên CIC là trực tiếp đến ngân hàng cho vay và thực hiện online. Tuy nhiên, nếu tìm đến nhân viên tín dụng để kiểm tra thì ngân hàng sẽ tính phí khoảng 80.000 đồng/ lần. Còn kiểm tra online thì hoàn toàn miễn phí, bạn có thể tra cứu thông tin khoản vay qua ứng dụng CIC trên điện thoại hoặc truy cập vào website cic.gov.vn.

Làm thế nào để xóa nợ xấu trên CIC?

Cách tốt nhất là giải quyết triệt để các khoản nợ xấu tại tổ chức cho vay bằng cách thanh toán toàn bộ gốc và lãi tính đến thời điểm hiện tại. Sau đó là thông báo ngay với nhân viên tín dụng quản lý khoản nợ để xác nhận việc khoản nợ quá hạn đã được thanh toán. Nếu cần bạn có thể đề nghị ngân hàng hay tổ chức tín dụng đó làm văn bản xác nhận đã hoàn trả nợ đã quá hạn và lý do khách quan phát sinh khoản nợ xấu này.

Đối với các khoản nợ thuộc nhóm 1 sẽ được các tổ chức cho vay vốn ngay. Nhưng với nhóm 2, lịch sử tín dụng xấu sẽ lưu 12 tháng kể từ ngày người đi vay trả hết nợ. Tuy nhiên một số ngân hàng nếu thấy tình hình tài chính của khách hàng vẫn tốt, khoản nợ xấu xảy ra là do nguyên nhân khách quan thì vẫn chấp nhận cho khách hàng có lịch sử nợ xấu vay vốn. Cuối cùng như đã đề cập, các khách hàng thuộc 3 nhóm còn lại sẽ rất khó khăn trong việc xét duyệt hồ sơ vay sau này. Phải mất 5 năm kể từ ngày trả hết các khoản nợ thì nhóm này mới được ngân hàng tiếp tục cho vay vốn.

Nợ xấu ảnh hưởng gì đến bất động sản?

Điều đầu tiên chúng ta cần nhớ là tỷ lệ nợ xấu có mối quan hệ tỷ lệ nghịch với thu nhập hoạt động ròng của bất động sản (NOI) và giá trị bất động sản. Trong tình hình kinh tế bình thường, nợ xấu được kiểm soát tốt sẽ không gây bất kỳ tác động tiêu cực nào. Ngược lại, khi có sự kiện lớn bất ngờ diễn ra kích hoạt suy thoái kinh tế thì rất có khả năng các khoản nợ xấu sẽ ảnh hưởng đến ngành bất động sản.

Điển hình như đại dịch Covid-19 có tác động rất lớn đến chuỗi cung ứng toàn cầu. Các ngành giải trí, dịch vụ, du lịch, sản xuất,… hầu như bị đóng băng. Khi nguồn thu bị giảm sút, các doanh nghiệp thường có xu hướng cắt giảm nguồn lao động, từ đó dẫn đến tình trạng thất nghiệp xảy ra trên diện rộng.

Giả sử trường hợp dịch Covid-19 kéo dài, người lao động mất việc làm sẽ buộc phải chuyển đến thuê nhà rẻ hơn và thậm chí là không còn khả năng thanh toán tiền nhà. Điều này không chỉ đẩy rủi ro nợ xấu ở khối vay tiêu dùng cá nhân lên cao mà còn gia tăng khoản nợ khó đòi của chủ sở hữu bất động sản. Mặt khác, tỷ lệ trống tăng cao cũng là một đòn giáng mạnh đến chỉ số NOI. Nếu không có biện pháp khắc phục sẽ khiến các nhà đầu tư mất khả năng thanh toán các khoản nợ thế chấp.

Hiệu ứng domino lan tỏa dần, tác động trực tiếp đến túi tiền của cả cá nhân đi thuê lẫn người cho thuê bất động sản. Đến một lúc nào đó những tình huống sẽ nghiêm trọng hơn khi các tổ chức cho vay bắt đầu tịch thu những tài sản của khách hàng mất khả năng hoàn trả gốc lãi. Hoặc, tự các nhà đầu tư phải bán tống bán tháo tài sản để hoàn thành nghĩa vụ trả nợ. Tất nhiên trong tình hình khó khăn thì giá trị bất động sản phải hạ xuống thấp mới mong được đẩy đi nhanh chóng.

Trên đây là một ví dụ nhỏ để chúng ta thấy được nợ xấu sẽ tác động tiêu cực thế nào đến ngành bất động sản. Thực tế khoảng 10 năm về trước, lịch sử cũng đã ghi nhận sự tổn thất nặng nề của thị trường bất động sản tại Hoa Kỳ khi mất kiểm soát tài chính và để mức tín dụng xấu tăng đến mức báo động đỏ. Những hệ quả từ những vụ nổ bong bóng bất động sản đã là bài học lớn cho nhiều quốc gia trong việc thắt chặt tiền tệ, kiểm soát lãi suất và các khoản nợ dưới chuẩn.